BBVA incrementa l’oferta per Banc Sabadell un 10% i millora la fiscalitat de l’operació

El Consell d’Administració de BBVA ha acordat millorar l’oferta adreçada als accionistes de Banc Sabadell en un 10%¹. A més, la contraprestació passa a ser íntegrament en accions, de manera que els accionistes que comptin amb plusvàlues no tributarien a Espanya si l’acceptació supera el 50% dels drets de vot de Banc Sabadell, atès que en aquest cas l’operació seria fiscalment neutra. A més, el Consell d’Administració ha acordat renunciar tant a la possibilitat de fer noves millores de la contraprestació de l’oferta com a la d’ampliar el període d’acceptació

“Amb aquesta millora posem a les mans dels accionistes de Banc Sabadell una oferta extraordinària, amb una valoració i preu històrics, i l’oportunitat de participar de l’enorme valor generat amb la unió. Tot plegat es tradueix en un fort increment del seu benefici per acció previst de cara al futur, sempre que acudeixin al bescanvi,” ha assenyalat Carlos Torres Vila, president de BBVA.

Increment de l’oferta del 10%

La nova oferta, consistent en una acció nova de BBVA per cada 4,8376 accions de Banc Sabadell, suposa un increment del 10%¹ i resulta excepcionalment atractiva per als accionistes de Banc Sabadell:

- L’oferta suposa valorar l’acció de Banc Sabadell a 3,39 euros per acció¹, és a dir, a nivells màxims en més d’una dècada.

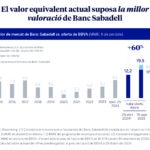

- El valor equivalent actual de l’oferta s’ha incrementat un 60% des del dia anterior a la publicació de l’existència de converses de fusió, el 29 d’abril de 2024, passant dels 12.200 milions d’euros² de l’oferta en aquella data als 19.500 milions d’euros³ actuals.

- La nova oferta atorgaria als accionistes de Banc Sabadell una participació del 15,3% a BBVA, beneficiant-se així de l’enorme valor generat pel projecte d’unió: amb la fusió, obtindran un benefici per acció⁴ (que determina el dividend per acció) aproximadament un 41% superior al que aconseguirien en cas que l’entitat continués en solitari.

- La prima oferta sobre el valor de cotització de Banc Sabadell, que ja era molt significativa quan es va anunciar l’operació i molt superior a la d’altres transaccions similars⁵ en la banca europea (uns 30 punts percentuals per sobre de la mitjana d’aquestes operacions), s’incrementa substancialment després d’aquesta millora de l’oferta.

Millora de la fiscalitat⁶

La contraprestació passa a ser 100% en accions, de manera que, amb caràcter general, els accionistes que comptin amb plusvàlues no tributarien a Espanya si l’acceptació supera el 50% dels drets de vot de Banc Sabadell, atès que en aquest cas l’operació seria fiscalment neutra.

Altres consideracions rellevants

- El Consell d’Administració de BBVA ha acordat renunciar tant a la possibilitat de realitzar noves millores de la contraprestació de l’oferta, segons el que preveu l’article 31.1 del Reial Decret 1066/2007, com a la d’ampliar el termini d’acceptació, en virtut de l’article 23.2 del Reial Decret 1066/2007.

- Aquells accionistes de Banc Sabadell que a dia d’avui ja haguessin acudit al bescanvi es beneficiaran igualment de les noves condicions millorades de l’oferta.

- El període d’acceptació romandrà suspès fins que la CNMV aprovi el suplement al fullet amb la millora de l’oferta. Un cop aprovat, es reprendrà el termini d’acceptació durant els dies restants fins a completar els 30 inicialment establerts.

Impactes financers després de la millora de l’oferta per als accionistes de BBVA

Per a l’accionista de BBVA, l’operació també és acretiva en termes de benefici per acció des del primer any després de la fusió, amb una millora d’aproximadament un 3% i un elevat retorn de la inversió (ROIC incremental d’aproximadament un 17%).

Tot això, amb un impacte limitat en la ràtio de capital CET1, d’aproximadament -21 punts bàsics en tancar-se l’operació, que passarien a ser +40 punts bàsics un cop es tanqui la venda de la filial britànica TSB i es faci efectiu el pagament del dividend extraordinari aprovat per Banc Sabadell⁷.

Racional estratègic i compromís amb tots els grups d’interès

L’operació té com a objectiu construir un banc més sòlid i amb més escala per afrontar els reptes estructurals del sector financer en millors condicions. La lògica estratègica de l’operació s’ha enfortit en els darrers mesos: en un context en què Europa preveu incrementar la despesa i la inversió, ha crescut la necessitat de comptar amb bancs més grans a la regió.

A més, l’escala té una rellevància cada cop més gran en el sector financer per fer front als costos fixos associats a les creixents inversions en tecnologia (digitalització, ciberseguretat, dades i Intel·ligència Artificial, entre d’altres). Una major escala permet diluir aquests costos entre una base de clients més gran, assolint així una major eficiència.

La unió amb Banc Sabadell és un projecte de creixement que incrementarà la capacitat de finançament per a empreses i famílies, després de la fusió, en 5.400 milions d’euros addicionals l’any. A més, BBVA ha assumit uns compromisos sense precedents amb la CNMC que mostren el seu ferm suport a les petites i mitjanes empreses i als autònoms, ja que comptaran amb garanties sobre el manteniment del volum de crèdit a futur que no tindrien en absència d’aquesta operació.

“Els accionistes de Banc Sabadell que hi acudeixin participaran en una entitat amb molt més potencial de creixement i de creació de valor, amb capacitat d’aconseguir un benefici per acció un 41% superior al que obtindrien en cas contrari. Els convidem a construir plegats un projecte tan beneficiós per als clients, empleats i accionistes d’ambdues entitats i per a la societat en el seu conjunt”, ha afegit Onur Genç, conseller delegat de BBVA.