La intermediación bancaria en México se desacelera ante la caída de la demanda por la recesión económica

El Informe Situación Banca, de BBVA México, correspondiente al segundo semestre de 2020, destaca que, por el momento, los efectos adversos de la recesión económica sobre el sistema bancario mexicano se mantienen acotados a los terrenos de la rentabilidad y de la desaceleración de sus actividades de intermediación.

Hacia adelante, particularmente ante el vencimiento de los programas de apoyo de las autoridades financieras, se espera un incremento en los incumplimientos de pago de créditos. Esto, sin embargo, no pone en riesgo la estabilidad del sistema en su conjunto, pues la acumulación de provisiones en meses recientes y el incremento en su capital neto han contribuido a reforzar su solvencia y liquidez.

El estudio de BBVA México señala que, tras un par de meses de crecimiento inusual como consecuencia de un repunte de la demanda de liquidez por motivos prudenciales, la dinámica del financiamiento y la captación bancarias se han visto influidas predominantemente por la caída de la actividad económica.

La estabilización de la preferencia por activos líquidos por parte de consumidores y empresas ha permitido que la actividad de depósitos y préstamos de la banca muestre una desaceleración claramente relacionada con los efectos de las pérdidas de empleo, la caída en la inversión y los menores ingresos actuales y esperados por parte de las empresas.

No obstante este complejo entorno económico, los niveles de solvencia (ICAP de 17.2% en septiembre) y de liquidez (CCL mediana de 224.8% en el 3T20) de la banca se mantienen sólidos, influidos por varias medidas de apoyo por parte de las autoridades financieras (e.g. programa de Criterios Contables Especiales (CCE), relajación de algunos requerimientos, etcétera). También por la reasignación de una mayor cantidad de recursos a activos de alta liquidez y bajo riesgo crediticio, como los valores gubernamentales.

Fuente: BBVA Research con datos de la CNBV.

El informe detalla que el financiamiento de la banca al Sector Privado No Financiero (SPNF) dejó atrás las tasas de crecimiento de doble dígito observadas en marzo y abril y para septiembre creció a una tasa anual nominal de 2.5%. Este crecimiento, aunque positivo, es menor al observado en febrero de este año (5.4%) y aún mantiene una elevada influencia de los movimientos cambiarios y de los precios. Este menor dinamismo del crédito es resultado de la menor actividad económica, en general, y en particular de las caídas del consumo, el empleo y la inversión, las cuales han tenido efectos directos sobre los créditos al consumo y a las empresas.

Fuente: BBVA Research con datos de la CNBV.

De hecho, el crecimiento del crédito a empresas (59.0% del total del crédito al SPNF) se desaceleró de 16.0% anual nominal en abril a 4.0% en septiembre. En el caso del crédito al consumo (21.0% del total del crédito al SPNF) el efecto de la recesión económica se dejó sentir desde mayo y actualmente este segmento liga cinco meses consecutivos con caída en su tasa de crecimiento anual nominal, que en septiembre fue de -6.4%.

La cartera de vivienda (19% del total del crédito al SPNF) mantuvo tasas de crecimiento positivo, si bien también dio muestras de una ligera desaceleración, que llevó su crecimiento anual nominal a niveles de 8.8% en septiembre, tras ubicarse en doble dígito en febrero pasado. Es relevante puntualizar que la desaceleración en el empleo formal suele afectar el crédito a la vivienda, con un rezago de entre seis y ocho trimestres, por lo cual los retos más significativos para este segmento vendrán hacia delante.

Fuente: BBVA Research con datos de Banxico e Inegi.

La desaceleración del financiamiento bancario al SPNF (67.0% del financiamiento total de la banca) ha formado parte de una reasignación de los recursos de la banca en su conjunto influida por el contexto de la recesión. El informe muestra que ante el desplome de la actividad económica en el segundo trimestre y el repunte de la volatilidad en los mercados financieros, las condiciones de riesgo de crédito y liquidez se deterioraron. Esto influyó en que parte de los recursos adicionales que recibió la banca, en la forma de mayores depósitos a la vista, se canalizaran a activos de bajo riesgo y elevada liquidez como lo son los valores gubernamentales. De hecho, en el periodo enero-septiembre 2020 el crecimiento anual real del financiamiento de la banca al sector público (23.0% del financiamiento bancario total), a través de la inversión en valores gubernamentales, promedió alrededor de 22.0% al mes.

El relevante crecimiento de la adquisición de valores gubernamentales por parte de la banca ha compensado, en buena medida, el menor apetito por bonos gubernamentales por parte de inversionistas extranjeros, quienes han reducido en alrededor de USD 15,000 millones su tenencia de bonos gubernamentales de mediano y largo plazo, entre enero y octubre de este año.

En consecuencia, y a pesar de las atractivas tasas de interés en términos relativos, por primera vez desde 2012 los residentes en el país poseen más del 50.0% del monto en circulación de bonos de mediano y largo plazo. Cabe destacar que el menor apetito de los extranjeros por instrumentos domésticos también se reflejó, aunque en menor medida, en la renta variable, lo que consolidó la tendencia a la baja del ahorro de no residentes, parcialmente compensada por la reasignación del financiamiento de la banca.

Fuente: BBVA Research con datos de Banxico.

La reasignación de recursos de la banca se ha dado a la par de un mayor nivel de captación de recursos, cuyo crecimiento se desacelera paulatinamente, particularmente en lo que corresponde a personas físicas, ante la reducción de las tasas de interés y la caída en la actividad económica. De manera similar a lo observado en el financiamiento al SPNF, tras alcanzar tasas de crecimiento anual nominal de 13.8% y 15.7% en marzo y abril pasados, respectivamente, la captación tradicional (vista + plazo) se ha desacelerado paulatinamente hasta un nivel de 12.2% anual nominal en septiembre. De este crecimiento, prácticamente el 50.0% corresponde a efectos de valuación por la inflación y la depreciación del tipo de cambio.

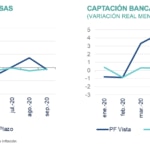

Si bien, a tasa anual la desaceleración de la captación tradicional ha sido ligera, la revisión de los crecimientos mensuales da cuenta más clara de los efectos de la recesión económica. Después de un repunte en el crecimiento durante marzo y abril, tanto la captación a plazo de personas físicas como de empresas, así como la captación a la vista de empresas muestran una caída durante los meses subsecuentes, lo cual es consistente con la idea de que la caída de los ingresos y el empleo ha derivado en el uso de los recursos ahorrados con anterioridad. De acuerdo con el estudio, a diferencia de estas tendencias, la captación de depósitos a la vista de las personas físicas ha continuado creciendo en cinco de los últimos seis meses, tras registrar su crecimiento máximo de 4.3% mensual real en abril.

Este comportamiento se atribuye a que las pérdidas de empleo se han concentrado en los puestos de trabajo con remuneraciones menores a los tres salarios mínimos, lo que ha permitido mantener el ingreso de los trabajadores con mayores remuneraciones. Si a esto se le agrega el desplome del consumo por las restricciones derivadas para contener la pandemia y los programas de apoyo a los clientes de la banca, que permitieron posponer el pago de créditos; se obtiene un relevante monto de recursos ahorrados aun cuando en el agregado se hayan perdido más de 700,000 empleos formales desde marzo pasado. Es relevante señalar que las salidas de las cuentas de ahorro para el retiro a través de los apoyos por desempleo y las remesas también podrían considerarse como factores favorables para el repunte de los depósitos a la vista de las personas físicas.

Las salidas de las cuentas de ahorro para el retiro, a través de los apoyos por desempleo y las remesas, también podrían considerarse como favorables para el repunte de los depósitos a la vista

En relación con los programas de apoyo por parte de las autoridades financieras, particularmente el de Criterios Contables Especiales (CCE) establecido por la CNBV en marzo pasado, no sólo han apoyado a la liquidez de las familias ante la crisis derivada de la contingencia sanitaria, sino que, a su vez, han permitido contener los incumplimientos de los créditos bancarios y las adversas consecuencias sobre el sistema financiero que estos conllevan.

Al cierre del tercer trimestre, el índice de morosidad de la cartera total de créditos al SPNF se ubicó en 2.5%, un nivel ligeramente menor que el observado al cierre de 2019 (2.5%), apoyado por la incorporación de alrededor del 20.0% del saldo de la cartera total de la banca a los CCE. De este saldo incorporado al programa, al mes de junio, el 46.4% correspondió a créditos comerciales, un 30.3% a créditos a la vivienda y un 23.2% a créditos al consumo.

Ante el final del plazo de gracia en el pago del capital e intereses de los créditos otorgado por el CCE, se espera que la cartera vencida de los distintos segmentos se incremente, particularmente en los sectores más asolados por la pandemia (e.g. hoteles, transporte, servicios). No obstante, los datos del mes de octubre, en que se estima que el 40% de los créditos apegados a los CCE se reactivó, señalan que un elevado porcentaje de los clientes ha retomado sus pagos con normalidad.