México hubiese logrado un 1.8% adicional de crecimiento anual por Nearshoring desde 2018

El Informe “Situación Regional Sectorial” de BBVA México, correspondiente al segundo semestre de 2022, destaca que el país habría dejado ir un importante crecimiento por no contar con una política de atracción de manufactura por Nearshoring. Dichas ganancias hubieran podido representar un crecimiento adicional de hasta 15% anual en las exportaciones manufactureras, que le hubiese permitido crecer hasta 10 veces más a ese sector en los últimos cuatro años.

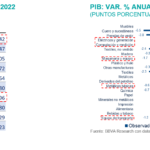

Al segundo trimestre de 2022, los sectores que han acumulado el mayor crecimiento de su PIB son Esparcimiento, Alojamiento y Transportes: 63.1%, 32.6% y 15.4%, respectivamente. Los únicos que no crecieron fueron Gobierno y Servicios de Apoyo, este último como resultado de la reforma laboral. Ya con cifras al 3T22, Esparcimiento y Alojamiento se mantienen al frente con una tasa anual de 55.6% y 33.2%, respectivamente. Transporte quedó en la cuarta posición detrás de Medios Masivos, el primero con un avance del 13.0% y el segundo 15.2%. En este mismo trimestre, Construcción se suma a los sectores con contracción, en este caso de 0.4%.

El proceso inflacionario continúa, por lo que en este informe sigue la revisión del nivel de precios que enfrentan los productores a nivel sectorial. De forma similar al semestre anterior, la Minería y la Manufactura son los que más aportan al alto nivel de precios, 3.0% y 7.3%, respectivamente. No obstante, en comparación con lo observado el semestre previo, la Manufactura bajó más su ritmo de presión inflacionario, aunque en ambos casos continúa siendo positivo. Esto se explica porque a nivel de producto, el petróleo crudo y el gas natural continúan con niveles altos de precios, mientras que los productos manufacturados presentan una desaceleración de precios en general.

En 2023, el estudio estima que los sectores de Alojamiento, Medios Masivos y Servicios Inmobiliarios sean los que más crezcan: 5.6%, 3.3% y 2.8%, respectivamente. En contraste, ocho sectores podrían contraerse ante la desaceleración de la economía mexicana y de la estadounidense, destacando por esta razón la Manufactura (-1.6%), aunque Esparcimiento sería la que más caiga (-8.5%) ante la presión en el gasto de los hogares por el proceso inflacionario y un menor nivel de ahorro.

En términos regionales, a partir de la revisión por parte del Inegi, se destaca que sólo siete de las 32 entidades alcanzan sus niveles previos a la contingencia para cierre de 2021. De las seis entidades de mayor peso en la economía nacional, sólo el Estado de México se ha recuperado, mientras que CDMX, Nuevo León, Jalisco, Veracruz y Guanajuato se encuentran rezagadas.

Los efectos de la reforma de outsourcing y el modesto desempeño del sector financiero afectan a las entidades enfocadas a servicios, mientras que el buen desempeño manufacturero exportador impulsa a las entidades industriales, siendo este sector el motor de crecimiento durante 2021. La perspectiva de crecimiento en 2022 es positiva para casi todas las entidades federativas, en línea con la perspectiva de crecimiento del PIB nacional de 2.0%; sólo la CDMX se mantiene rezagada con una perspectiva negativa de 1.0% para el cierre de 2022.

En lo que se refiere a la Industria Automotriz el Informe “Situación Regional Sectorial” detalla que crece sostenidamente en términos del PIB durante los primeros tres trimestres del año, principalmente por la contribución de la actividad de Autos y Camiones, cuyo PIB Acumulado al 3T22 aumentó 10.9%, así como por el PIB Acumulado de Autopartes que ha avanzado 2.4%, una recuperación después de cerrar el 2T22 en negativo. Debe resaltarse el cambio de tendencia de la Fabricación de Equipo Aeronáutico, que en el mismo periodo presenta una tasa anual de 23.5%, con lo que podría recuperarse antes de lo que se esperaba.

La estructura de la Industria Automotriz en México la hace altamente dependiente del comercio exterior y éste guía el resultado de la misma. Estados Unidos se mantiene como el principal destino, y de enero a septiembre de 2022, se enviaron 1.6 millones de unidades a ese país, 77.9% del total, aunque esto podría cambiar drásticamente ante la política monetaria restrictiva de la Fed y la desaceleración económica que comienza en dicho mercado. Nuevamente, esto resalta la importancia estratégica de la diversificación de mercados, tanto desde una perspectiva geográfica como de la gama de productos para una mayor participación en la exportación de autos híbridos y eléctricos.

El mercado doméstico va en sentido contrario. Las ventas en términos anualizados a septiembre de 2022 siguen rondando el millón de unidades. No obstante, presenta una caída de 0.8%. Esto se explica por el incremento en el precio de los automóviles, el mayor costo de financiamiento y la inflación que debilita el poder de compra de los hogares. En parte, la demanda se ha sostenido en el ahorro de las familias, pero éste comienza a caer. El ahorro bruto se contrajo 0.2% al 2T22. En adelante, la demanda estará determinada por el empleo, particularmente por aquél con ingresos superiores a los 5 UMA que a septiembre 2022 aumentó 8.5% a tasa anual. Por lo que se estima que el potencial de este mercado seguirá en la región del Bajío y el Norte.

Por otro lado, el estudio recorre las regiones del país identificando oportunidades de inversión y desarrollo a nivel regional, enfocadas principalmente en manufactura, comercio y servicios. Por su potencial manufacturero y su posición geográfica, la región Noroeste es la mejor posicionada para aprovechar el proceso de Nearshoring por parte de los EUA. Las condiciones de la región norte dan a México una oportunidad única para relevar a China en la producción de Equipo de Transporte, Maquinaria y Equipo, Metálica Básica y Equipo Eléctrico; destacando que México ocupa el 1er lugar a nivel global de competitividad en la manufactura de Equipo de Transporte y Metálica Básica. La región del Bajío complementa a la zona norte del país en su actividad manufacturera exportadora, con el 14.7% de las exportaciones y capturando el 16.4% de la IED en el 2021, destacando una inversión de 1.8 mil millones de dólares en Guanajuato para el cierre de 2021.

Por su parte, dentro de la región occidente, Jalisco lidera la producción de componentes eléctricos, perfilándose como centro tecnológico e innovación a través de los proyectos de inversión y desarrollo de clusters tecnológicos. El desarrollo de una industria tecnológica y manufactura especializada en el centro del país requiere de un esfuerzo colaborativo entre industria, academia y gobierno que impulse la formación de capital humano especializado en carreras STEM, de las cuales su oferta de egresados a nivel nacional ha aumentado en 12.8% de 2017 a 2021. La densidad poblacional de la región centro del país la hacen un terreno fértil para el desarrollo del mercado interno en términos de telecomunicaciones, mercados digitales y comercio electrónico. En particular, la Zona Metropolitana cuenta con 6 millones de compradores potenciales y cuenta con las condiciones necesarias para impulsar este sector.

El desarrollo de una industria tecnológica y manufactura especializada en el centro del país requiere de un esfuerzo colaborativo entre industria, academia y gobierno

La región sur y sureste del país cuenta con oportunidades de integrarse al mercado exportador a través del impulso de la manufactura alimentaria (la región aporta actualmente 15%) y desarrollar la producción de equipo de transporte (Puebla concentra en cinco municipios el 10% de la producción nacional). Finalmente, se identifica en la península de Yucatán el potencial del Aeropuerto Internacional de Cancún (CUN) en un hub de conexiones para México y Latinoamérica representando eficiencias en el traslado hacia el sureste mexicano, la costa este de EUA y el transatlántico.

Por último, el Informe analiza si el país está preparado para una eventual llegada masiva de producción desde Asia por Nearshoring. Desde el inicio de la guerra comercial entre EUA y China, este último país ha perdido alrededor de cuatro puntos porcentuales de participación en las importaciones estadounidenses, equivalente a 117 mil millones de dólares. Este artículo recoge estas cifras, y simula lo que habría pasado si dichos flujos comerciales hubieran sido captados en su totalidad por México. Este ejercicio supone que la manufactura mexicana hubiera experimentado un incremento anual promedio del 15% en sus exportaciones entre 2018 y 2022.

El Informe “Situación Regional Sectorial” llega a tres conclusiones.

- En primer lugar, la manufactura china es relativamente más intensiva en el uso de energéticos, insumos y servicios tecnológicos, así como en minerales.

- En segundo lugar, revela el crecimiento máximo que el país habría experimentado de haber captado todo lo que ha salido de China desde 2018. La economía habría crecido 1.47% anualmente, y no -0.41%; la manufactura habría crecido alrededor de 7% anualmente, en vez de 0.69%; y sectores de alta relevancia como Comercio Mayorista y Transportes hubieran duplicado su crecimiento anual.

- Finalmente, la simulación sugiere que la demanda de energía eléctrica se habría incrementado alrededor del 25%, lo cual contrasta con el crecimiento promedio anual de -0.3% que el sector de Generación y distribución de Electricidad registra entre 2010 y 2021. Este último resultado sugiere que el Sistema Eléctrico Nacional habría sido incapaz de responder a una demanda acelerada de energía eléctrica en un lapso relativamente corto de tiempo.