El crédito bancario al sector privado liga seis meses consecutivos de crecimiento en términos reales

BBVA México señala en el Informe “Situación Banca” correspondiente al segundo semestre de 2022, que en un contexto caracterizado por una mayor inflación, tasas de interés elevadas y una actividad económica que apenas recuperó los niveles pre-pandemia, se pueden identificar dos tendencias al interior del sistema financiero mexicano: la reducción de las fuentes de financiamiento y, en menor medida, la reactivación del uso de este financiamiento por parte del sector privado, principalmente, vía el crédito bancario.

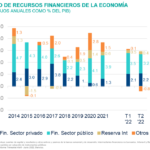

La reducción del flujo de financiamiento a la economía mexicana por parte de los no residentes es un fenómeno que ya se ha venido documentando y continuó durante los dos primeros trimestres del año, en los que este rubro cayó 0.3 y 0.6% del PIB, respectivamente. Durante los últimos dos años, este menor financiamiento de no residentes había sido más que compensado por el incremento en las fuentes de financiamiento internas, particularmente los depósitos a la vista del sector bancario. No obstante, en este 2022 los datos sugieren que hay un cambio de tendencia.

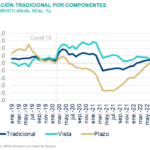

De acuerdo con el informe realizado por el área de Estudios Económicos de BBVA México, el saldo de los depósitos a la vista (67% de la captación tradicional) en términos reales se redujo en 3.2%, lo que ya se reflejó en una tasa de crecimiento anual negativa en términos reales (excluyendo del cálculo la inflación) por primera vez desde junio de 2019. Este comportamiento coincide con la caída del flujo de financiamiento interno, el cual pasó de 8.1% del PIB en 2021 a 5.7% del PIB durante el segundo trimestre de 2022, medido a tasa anual.

El principal factor detrás de este movimiento es la reducción de los depósitos de alta liquidez de las personas físicas, los cuales, entre diciembre de 2021 y septiembre de 2022, se han reducido en 7.0% en términos reales (excluyendo la inflación). Con ello, el “exceso” de depósitos a la vista en las cuentas de personas físicas, respecto a la tendencia previa a la pandemia, pasó de 17.7% en su punto máximo de diciembre de 2020, a solo 3.5% en septiembre de 2022.

Es relevante señalar que, si bien desde el mes de junio el saldo de los depósitos a plazo muestra un crecimiento real anual positivo, ante el incentivo de las mayores tasas de interés, especialmente su componente real, este crecimiento del saldo aún está lejos de poder compensar la significativa caída de los depósitos a la vista.

De esta manera, el fuerte apoyo del componente interno para las fuentes de financiamiento de la economía, que en promedio entre 2020 y 2021 las llevó a ubicarse hasta 3.1% del PIB por encima de su promedio de los últimos cinco años, ha comenzado a agotarse.

En lo que se corresponde al uso de los depósitos a la vista por parte de las personas físicas, el Informe “Situación Banca” señala que este ha contribuido al lento proceso de recuperación del nivel pre-pandemia de la actividad económica, a través de un impulso adicional al consumo privado. A su vez este mayor nivel de consumo, y de la actividad económica en general, han motivado una mayor demanda de crédito. En consecuencia, el financiamiento al sector privado tuvo una aportación positiva al financiamiento total por primera vez desde 2019.

Al mes de septiembre, el crédito de la banca comercial al Sector Privado No Financiero liga seis meses consecutivos de crecimiento anual en términos reales (excluyendo la inflación) tras 19 meses consecutivos de caídas. Este crecimiento ha estado apoyado en un sólido crecimiento del crédito a través de tarjetas y de créditos personales, el cual llevó al crédito al consumo a crecer a una tasa anual real de 6.2% en septiembre.

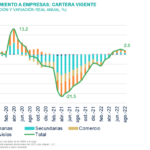

Además del crédito al consumo, el crédito a empresas, tras cinco meses de incrementos, alcanzó un crecimiento de 3.5% a tasa real anual en septiembre. Este periodo de crecimiento coincide con la aceleración de la actividad económica y cierta recuperación de la inversión. Al interior del crédito a empresas destaca el significativo crecimiento del componente de moneda extranjera, el cual podría explicarse por la estabilidad del tipo de cambio y el encarecimiento y escasez de fuentes alternativas de financiamiento ante el relevante incremento de las tasas de interés y sus expectativas.

En este contexto de mayores tasas de interés a lo largo de toda la curva de rendimientos, resultado de la elevada inflación, el estudio detalla que el crédito a la vivienda muestra una desaceleración que ubicó su crecimiento promedio anual durante los primeros nueve meses en 3.2% en términos reales, una reducción de 0.3% respecto a lo observado en el mismo periodo de 2021. Pese a la desaceleración, vale la pena señalar que este segmento fue el único que no registró tasas de crecimiento negativas durante la pandemia.

Este incremento en el financiamiento de la banca comercial al sector privado, además de la adopción de las nuevas normas contables IFRS9, se ha reflejado en una natural alza de los activos ponderados por riesgo, lo que a su vez se ha traducido en una ligera reducción del nivel de capitalización de la banca hacia niveles de 18.7% en septiembre de 2022, tras alcanzar un máximo histórico de 19.5% al cierre de 2021. En cualquier caso, este dato se encuentra muy por encima del nivel mínimo de 10.5% establecido por la regulación.

Asimismo, el análisis detalla que los niveles de liquidez del sistema, medidos por la mediana del coeficiente de cobertura de liquidez (CCL), se mantienen en más del doble de lo requerido por la regulación; mientras que la morosidad promedio del sistema en los primeros nueve meses del año se mantuvo en 2.7%, apenas 0.1% por encima del promedio de 2019. Frente a estos datos es posible afirmar que los fundamentales de la banca siguen mostrando solidez.

El CCL se incrementó, en parte por inicio del reporte de una nueva institución y se mantiene en niveles superiores al 100%.

En suma, el Informe “Situación Banca” precisa que, en un contexto de recuperación económica con alta inflación y elevados niveles de tasas de interés, el financiamiento asignado al sector privado se ha incrementado moderadamente influidos por la reducción de los recursos líquidos acumulados durante la pandemia, que se han traducido en un apoyo para el consumo de la economía.

Hacia delante, las perspectivas de una sensible reducción del crecimiento económico son consistentes con expectativas de moderación de la actividad crediticia, particularmente ante la incertidumbre sobre el grado de persistencia de la inflación. Adicionalmente, no puede descartarse el riesgo de que, ante la escasez de flujos de financiamiento y el intensivo uso de estos recursos por parte del sector público, pueda presentarse un desplazamiento de la inversión privada.