BBVA gana €636 millones en el segundo trimestre, el doble que el resultado ordinario de los tres primeros meses del año

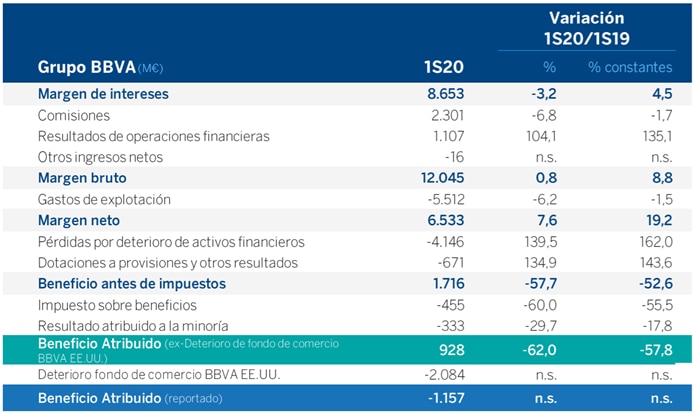

Gracias a la anticipación de saneamientos como consecuencia de la crisis del COVID-19 en el primer trimestre del año, el beneficio del Grupo BBVA en el segundo trimestre (636 millones de euros) duplicó el resultado ordinario obtenido entre enero y marzo. Todo ello, después de haber realizado en el segundo trimestre dotaciones extraordinarias de 644 millones de euros relacionadas con la pandemia. En un entorno complejo, BBVA ha demostrado una vez más la fortaleza de su margen neto, que crece en el segundo trimestre un 17,6% interanual a tipos de cambio constantes, y una excelente generación de capital. En el conjunto del semestre, el beneficio atribuido sin extraordinarios fue de 928 millones de euros (-57,8% interanual en euros constantes). Incluyendo el deterioro del fondo de comercio de EE. UU. realizado en el primer trimestre del año, BBVA registró unas pérdidas de 1.157 millones de euros entre enero y junio.

Kit de prensa

- Informe Trimestral 2T20 (PDF)

- Presentación Analistas 2T20 (PDF)

- Presentación Prensa 2T20 (PDF)

- Transcripción declaraciones del consejero delegado de BBVA

- Descargar vídeo para TVs (WeTranfer)

- Descargar vídeo para webs (WeTranfer)

- Vídeo Onur Genç, consejero delegado de BBVA (webs) (YouTube)

- Vídeo Onur Genç, consejero delegado de BBVA (TVs) (YouTube)

- Descargar audio de Onur Genç

- La Vela, Ciudad BBVA (JPG)

- Onur Genç, consejero delegado de BBVA (JPG)

“En este entorno sin precedentes, continuamos generando un sólido resultado antes de provisiones. Afrontamos esta crisis desde una posición de fortaleza, gracias a la solidez de nuestros ingresos, nuestro modelo de negocio diversificado y nuestras capacidades digitales. Asimismo, destaca la fuerte generación de capital en el trimestre”, señaló Onur Genç, consejero delegado de BBVA

Los resultados de BBVA entre enero y junio demuestran la fortaleza en el beneficio antes de provisiones o margen neto, que ha permitido hacer frente a saneamientos y provisiones para afrontar el impacto de la pandemia. Además, el control de los gastos de explotación ha permitido mejorar el ratio de eficiencia en 3,89 puntos porcentuales en los primeros seis meses del año.

El margen de intereses avanzó un 2% interanual en el segundo trimestre a tipos de cambio constantes (-9,8% a tipos de cambio corrientes) hasta los 4.097 millones de euros. En el conjunto del semestre, el margen de intereses alcanzó 8.653 millones de euros, un 4,5% más en términos constantes, frente al mismo periodo del año anterior (-3,2% a tipos de cambio corrientes). Las comisiones netas se vieron afectadas por una menor actividad minorista, especialmente en tarjetas, derivada del confinamiento por la pandemia. El Grupo BBVA obtuvo 1.043 millones de euros en concepto de comisiones netas en el segundo trimestre del año, un 9,5% menos en términos constantes (-16,9% en términos corrientes). Entre enero y junio las comisiones netas alcanzaron 2.301 millones (-1,7% en constantes, -6,8% en corrientes).

Destaca el buen comportamiento de los resultados de operaciones financieras (ROF), que avanzaron en términos interanuales un 135,1% en el semestre a tipos de cambio constantes (+104,1% en euros corrientes), fundamentalmente gracias a las ganancias por coberturas de tipo de cambio y al incremento en los resultados generados en casi todas las áreas de negocio.

El margen bruto alcanzó los 5.561 millones de euros en el segundo trimestre, lo que supone un avance del 6,1% interanual en términos constantes (-5,7% en corrientes). En el conjunto del semestre, esta partida avanzó un 8,8% en

constantes (+0,8% en corrientes) hasta los 12.045 millones de euros.

Durante el segundo trimestre se produjo una fuerte contención de los gastos de explotación hasta 2.594 millones de euros, que supone una caída del 4,9% a tipos constantes (-12,1% a tipos corrientes) frente a un año antes. En el conjunto del semestre, los gastos de explotación decrecieron un -1,5% en euros constantes (-6,2% en corrientes), hasta 5.512 millones, frente a una inflación media del 4,7% en los 12 últimos meses. Esta contención de los gastos de explotación y la positiva evolución de los ingresos de carácter recurrente permitieron mantener las ‘mandíbulas’ operativas en positivo.

El margen neto alcanzó 2.967 millones de euros en el segundo trimestre, lo que supone un incremento del 17,6% interanual a tipos de cambio constantes (+0,7% en corrientes). Entre enero y junio, el margen neto fue de 6.533 millones de euros (+19,2% en constantes, +7,6% en corrientes). Este crecimiento se explica por la buena evolución del margen de intereses y de los ROF, así como por el descenso de los gastos de explotación.

El beneficio atribuido en el segundo trimestre ascendió a 636 millones de euros, un -40,5% menos interanual a tipos de cambio constantes (-49,5% en corrientes), tras incorporar las dotaciones relacionadas con la pandemia (644 millones de euros: 576 millones en saneamientos y 68 millones en provisiones). Este resultado es un 118% superior al beneficio atribuido del primer trimestre de 2020, excluyendo el deterioro del fondo de comercio de EE. UU. En la cuenta acumulada del primer semestre, BBVA obtuvo un beneficio atribuido de 928 millones de euros sin tener en cuenta dicho deterioro (-57,8% en constantes, -62% en corrientes). Incluyendo este impacto (-2.084 millones de euros), el resultado atribuido de los seis primeros meses asciende a -1.157 millones de euros

El ratio de capital CET1 ‘fully loaded’ se situó en el 11,22% a 30 de junio de 2020, lo que supone una significativa generación de capital de 38 puntos básicos respecto a la cifra de marzo (10,84%). Esto ha sido principalmente gracias a una mayor contribución de los resultados en el trimestre junto con una mejora en la evolución de los mercados. Con 263 puntos básicos por encima del mínimo requerido, BBVA se encuentra en la parte alta del rango marcado como objetivo -mantener un colchón sobre su nuevo requerimiento de ratio CET1 ‘fully-loaded’ (actualmente en el 8,59%) de entre 225 y 275 puntos básicos-.

Gracias al esfuerzo de anticipación de provisiones realizado en el primer trimestre, el banco ha percibido una mejora sustancial en el coste del riesgo, pasando de 257 puntos básicos en el primer trimestre, al 1,51% de abril a junio. La tasa de mora y cobertura, 3,7% y 85%, respectivamente, se mantuvieron en niveles similares al anterior trimestre.

En cuanto al balance y la actividad, la cifra bruta de préstamos y anticipos a la clientela (400.764 millones de euros) se incrementó con respecto al cierre del año anterior (+1,5% en términos corrientes, +6,9% en constantes, lo que equivale aproximadamente a 26.000 millones de euros), con incrementos principalmente en las carteras de banca mayorista (CIB) y de empresas. Los depósitos de la clientela (402.184 millones de euros) cerraron el semestre un 4,7% a tipos corrientes por encima de los saldos de diciembre, muy apoyado en la buena evolución de los depósitos a la vista, donde los clientes han depositado la liquidez dispuesta para hacer frente a la pandemia.

Por último, en cuanto a liquidez, el Grupo BBVA mantiene una sólida posición, con un ratio LCR o ‘Liquidity Coverage Ratio’ del 159% a 30 de junio, y un ratio NSFR o ‘Net Stable Funding Ratio’ del 124%, ambos por encima del requerimiento regulatorio (100%).

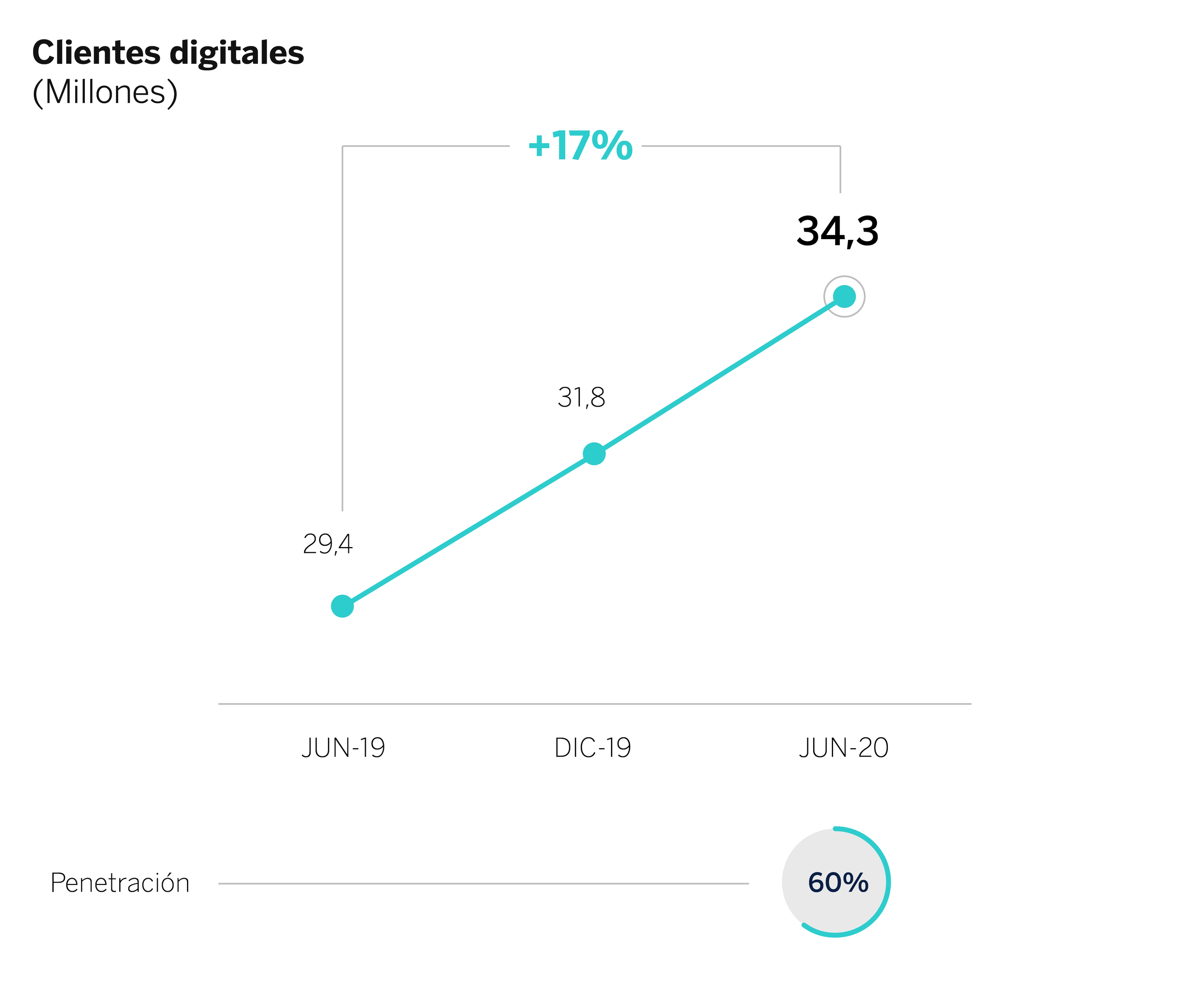

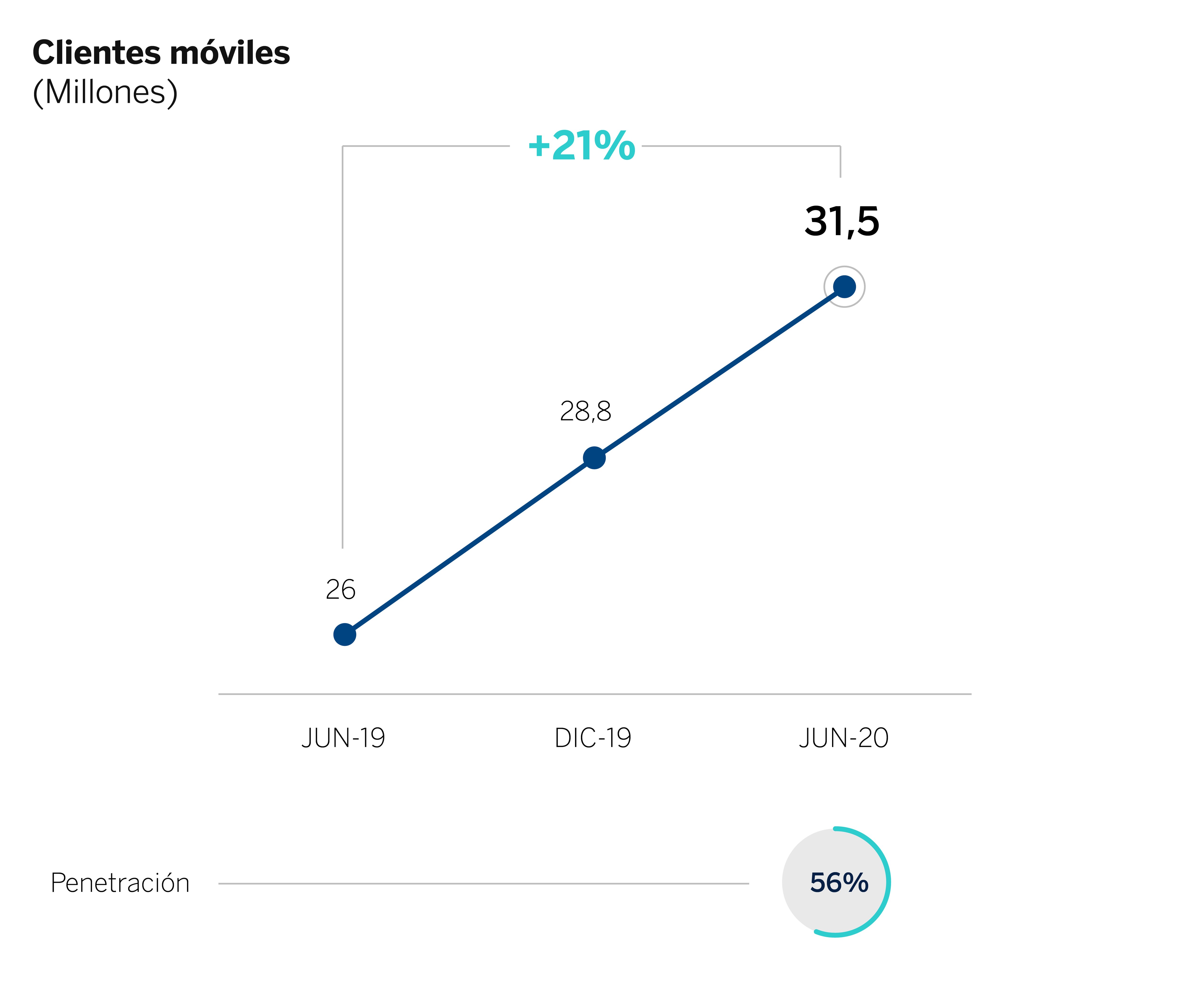

Prioridades de BBVA en la crisis del COVID-19

El Grupo BBVA mantiene las prioridades que se marcó al comienzo de la crisis del COVID-19: proteger la salud de sus empleados, sus clientes y la sociedad en general; proveer de un servicio esencial en las economías en las que opera, y brindar apoyo financiero a sus clientes. Los empleados de BBVA han comenzado el retorno a los centros de trabajo de una manera gradual y prudente (en España y Turquía, principalmente) mediante una gestión de la crisis basada en datos. Se están gestionando los diferentes estadios de la pandemia en cada país a través de procesos homogéneos en todas las geografías para proteger la salud y la continuidad del negocio. A cierre de junio, el 87% de las sucursales están abiertas, si bien se ha reorientado a los clientes hacia el uso de canales remotos y digitales mientras perdure el virus. La digitalización siguió acelerándose durante el segundo trimestre. Los clientes digitales suponen ya un 60% del total, y los clientes móviles, un 56%. En el segundo trimestre, las ventas digitales, medidas en unidades, alcanzaron el 66,0% del total.

Para ayudar a sus clientes a superar la crisis provocada por la pandemia, el Grupo BBVA ha aplazado y flexibilizado los pagos, mediante cuatro millones de moratorias de crédito, un 9% de la cartera total de préstamos. Asimismo, facilitó 20.000 millones de euros en nuevas líneas de crédito con avales públicos.

Financiación sostenible

Entre otros hitos, durante el segundo semestre BBVA emitió el primer bono social COVID-19 de una entidad financiera privada en Europa y el primer CoCo (bono contingente convertible en acciones) verde de una entidad financiera en el mundo. El banco publicó, asimismo, el segundo informe de seguimiento de bonos verdes, según el cual los proyectos financiados con los bonos verdes emitidos por BBVA en 2018 y 2019 evitaron que se emitan a la atmósfera más de 724.000 toneladas de CO2 durante 2019, casi el triple que el año anterior.

Áreas de negocio

A continuación se detallan las claves de la actividad y la cuenta de resultados de las áreas de negocio.

En España, la inversión crediticia creció un 2,7% en el semestre frente a los saldos de diciembre, gracias a los segmentos de banca corporativa, negocios minoristas y empresas y pymes, que se vieron impulsados por las líneas de avales públicos del ICO. Los recursos de clientes aumentaron un 3,3% impulsados por los depósitos a la vista. En la cuenta de resultados, el margen bruto creció un 4,6% interanual entre enero y junio gracias a los ingresos recurrentes y al ROF, mientras que los gastos de explotación se redujeron un 6,1%. Así, el margen neto registró un crecimiento interanual del 19,8%, hasta 1.371 millones de euros. El área ganó 88 millones en el semestre (-88,1%) tras las dotaciones para saneamientos y provisiones. El coste del riesgo mejoró en el segundo trimestre (del 1,54% al 1,00%), mientras que la tasa de mora y de cobertura, 4,26% y 65,7%, respectivamente, se situaron en niveles similares al cierre de marzo.

En Estados Unidos, la inversión crediticia aumentó un 9,1% en el semestre respecto al cierre de 2019, gracias al segmento de empresas, que se vio impulsado por los programas de avales del Gobierno (‘Paycheck Protection Program’). Los recursos de clientes aumentaron un 11,7% por la fuerte subida de los depósitos a la vista, que ya representan un 84% del total. En la cuenta de resultados, el margen de intereses para el conjunto del semestre registró un descenso del -9,2% a tipos de cambio constantes (-6,9% en corrientes), afectado por los recortes de tipos de la Fed. Los gastos de explotación descendieron un -2,5% interanual en el semestre, en términos constantes (se mantuvieron estables en euros corrientes), generando un margen neto de 648 millones de euros. El resultado atribuido del semestre fue de 26 millones de euros, tras la dotación de provisiones por el impacto del COVID-19, lo que supone un descenso interanual del 91,6% sin incluir la fluctuación de las divisas (similar en euros corrientes). El coste del riesgo mejoró significativamente desde el 2,60% del primer trimestre al 1,80% en el segundo, gracias a la anticipación de provisiones realizada. La tasa de mora se situó en el 1,14%, frente al 1,01% al cierre del primer trimestre, mientras que la de cobertura se situó en el 133,1%.

En México la actividad crediticia repuntó un 5,4% en el semestre frente al cierre de 2019, gracias al impulso de la cartera mayorista por el segmento empresas y, en menor medida, a las hipotecas. Los recursos de clientes crecieron un 8,7%, impulsados especialmente por los depósitos a la vista. En la cuenta de resultados, el margen de intereses se vio impactado por la rebaja de tipos de interés del banco central. El margen neto se situó en 2.349 millones de euros (-0,8% en constantes), y el beneficio atribuido, en 654 millones de euros (-43,9% en constantes, -49,1% en corrientes) tras el impacto del deterioro de activos por la pandemia. No obstante, el coste del riesgo descendió en el segundo trimestre, al pasar del 5,30% al 4,95%, y la tasa de mora mejoró ligeramente del 2,28% al 2,22%. La tasa de cobertura se elevó al 165,5%.

En Turquía, los préstamos en liras se aceleraron un 22% con respecto al cierre de 2019, impulsados por los segmentos de empresas apoyadas por la financiación del Fondo de Garantía de Crédito. Este crecimiento se dejó notar en el margen de intereses, que aumentó un 27,6% a tipo de cambio constante (+13,4% en corrientes), apoyado también por una mejora de los diferenciales de la clientela, debido al descenso del coste de los depósitos. Entre enero y junio, el margen neto creció un 44,8% interanual en tipos constantes (+28,7% en tipos corrientes) beneficiado, asimismo, por la contención de los gastos de explotación, que crecieron significativamente por debajo de la inflación. El resultado atribuido en el semestre alcanzó los 266 millones de euros, un 6,3% más a tipos constantes (-5,5% a tipos corrientes). El coste del riesgo mejoró significativamente gracias a la anticipación de provisiones del primer trimestre, pasando del 3,80% al 2,71%. La tasa de mora se situó en el 7,02%, mientras que la de cobertura, en el 81,9%.

En América del Sur, la inversión crediticia aumentó un 9,1% en el semestre, gracias al crecimiento en Argentina, Perú y Colombia. Los recursos de clientes se elevaron, asimismo, un 17,7% con respecto a diciembre. La región reportó un beneficio atribuido de 159 millones de euros en el semestre, lo que supone una caída interanual del 47,3% a tipos constantes (-60,6% en corrientes) por los saneamientos para hacer frente a la pandemia. En cuanto a los indicadores de riesgo, la tasa de mora se situó en el 4,5%; la de cobertura, en el 108%, y el coste del riesgo, en el 3,10%.

En el Resto de Eurasia, la inversión crediticia registró un ascenso en el primer semestre del año del 14,9%, debido a una mayor disposición de crédito por parte de los clientes para hacer frente a la situación provocada por la pandemia. El resultado atribuido del área en los seis primeros meses del año se situó en 66 millones de euros (+20% interanual en euros corrientes). La tasa de mora se ubicó en el 0,8%; la de cobertura, en el 126%, y el coste del riesgo, en el 0,32%.

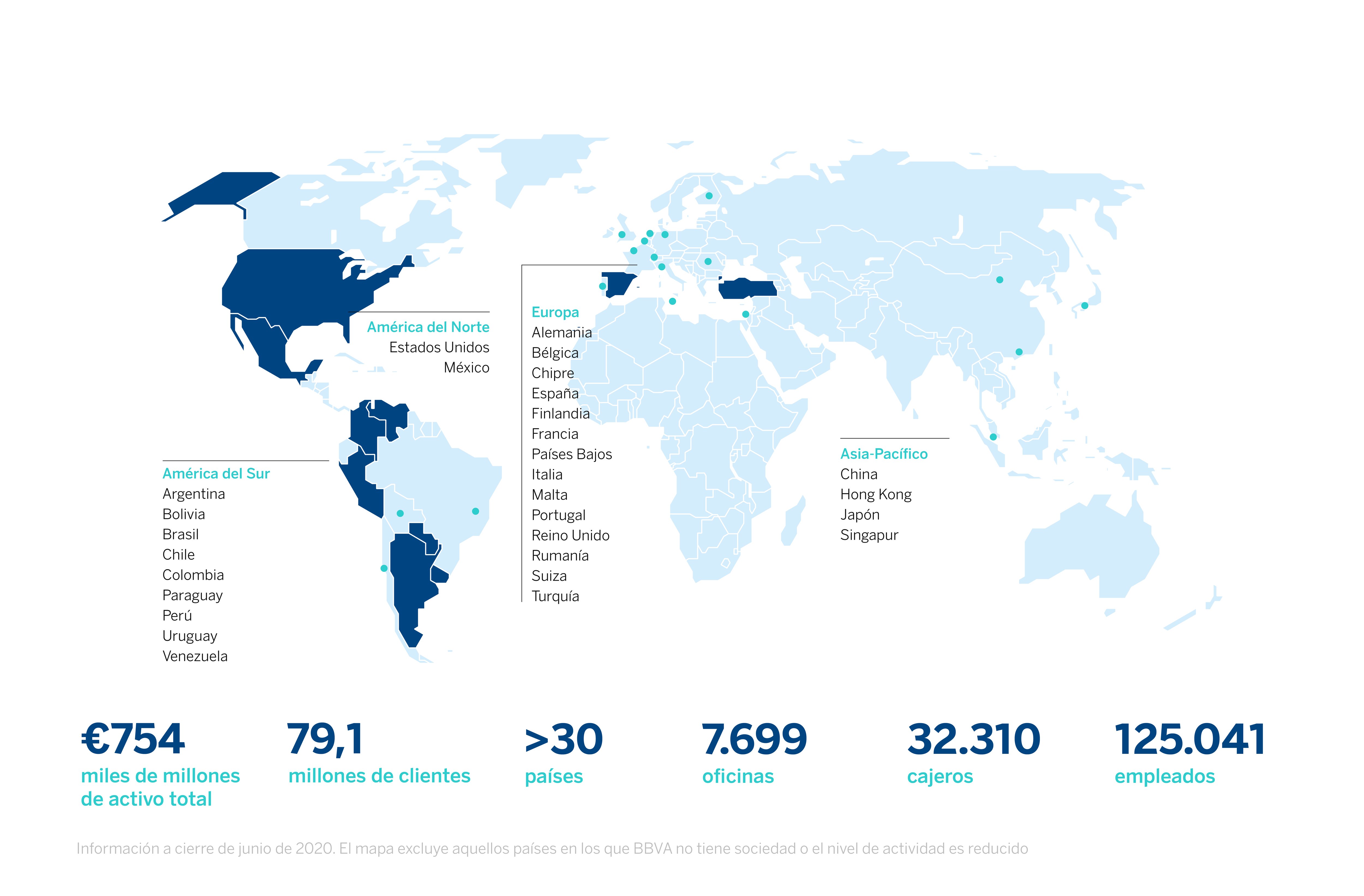

BBVA es un grupo financiero global fundado en 1857 con una visión centrada en el cliente. Tiene una posición de liderazgo en el mercado español, es la mayor institución financiera de México y cuenta con franquicias líder en América del Sur y la región del Sunbelt en Estados Unidos. Además, es el primer accionista de Garanti BBVA, en Turquía. Su propósito es poner al alcance de todos las oportunidades de esta nueva era. Este propósito está centrado en las necesidades reales de los clientes: proporcionar las mejores soluciones y ayudarles a tomar las mejores decisiones financieras, a través de una experiencia fácil y conveniente. La entidad se asienta en unos sólidos valores: el cliente es lo primero, pensamos en grande y somos un solo equipo. Su modelo de banca responsable aspira a lograr una sociedad más inclusiva y sostenible.